ビル・グロス氏が、イールドカーブ逆転の縮小を指摘し、長期債を避けるよう奨めている。

イールドカーブの逆転が縮小している。

グロス氏が昨日ツイートした。

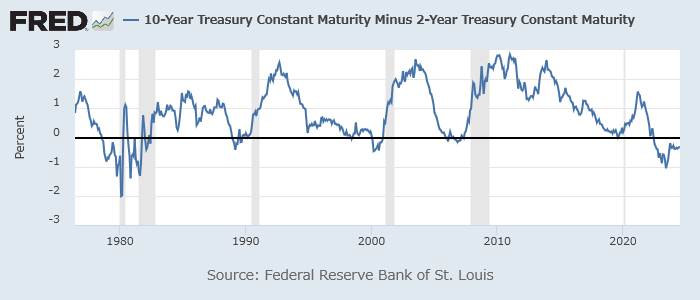

イールドカーブの長短逆転は、言うまでもなく、米景気後退の前触れだ。

(ただし、騙しも多い。)

逆転し、正転し、景気後退が訪れる。

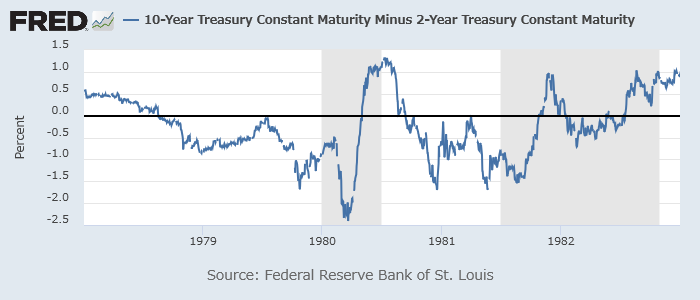

米2年10年スプレッド(グレーが景気後退期)

ところが、今回の逆転は異例に長く続いている。

これほど長く逆転したままのなのはボルカーショックまで遡る。

通常より高いインフレの時期という点で共通している。

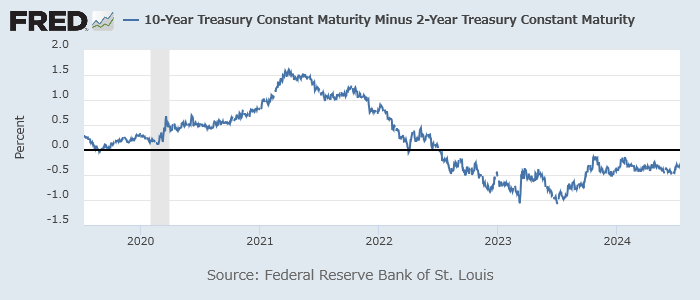

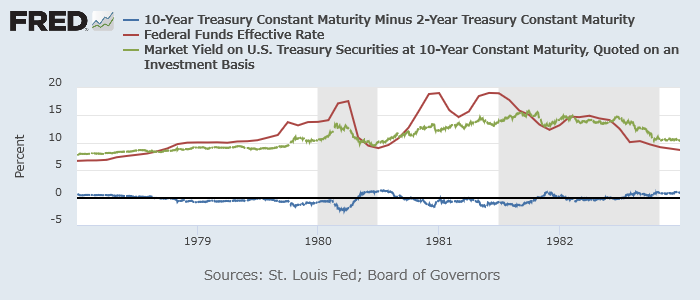

米国債の2年/10年イールドスプレッドは現在-0.31%。

FRBが利下げすれば-0.10%に向かうだろう。

2年/10年スプレッドがゼロ未満に沈んで約2年経った。

米2年10年スプレッド(過去5年)

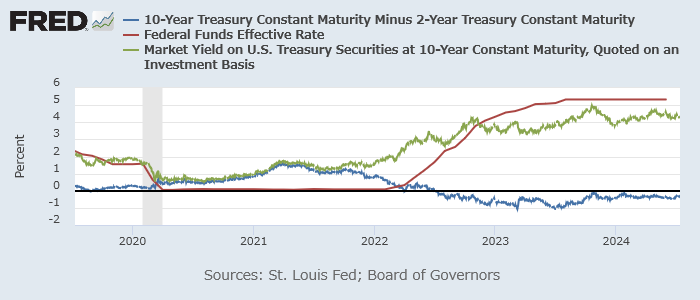

言うまでもなく、要因はFRBの急激な利上げだ。

米2年10年スプレッド(青)、FF金利(赤)、10年債利回り(緑)(過去5年)

FRBがFF金利を引き上げると、2年債利回りが強い影響を受け、長短スプレッドがマイナスに沈む。

金融引き締めはインフレを抑制するとともに景気を抑制する。

今回、長短逆転が長く続く背景には、景気サイクル終期の債務のありかがあるとの説がある。

通常なら民間のレバレッジが高まっているはずなのに、トランプ政権の財政刺激策、パンデミックでの財政出動により、民間のバランスシートは(局地的例外を除き)健全だ。

サイクル終期につきものの債務を政府が肩代わりしているのだ。

だから、異例に急激な利上げでも景気(や需要サイドによるインフレ)にブレーキがかかりにくかった。

しかし、民間もついにタナボタの《貯金》を使い尽くしつつある。

温故知新なら、ボルカーショック時のことを知りたいはずだ。

当時慢性的な高インフレに苦しんでいた米経済は、ポール・ボルカーFRB議長(当時)の荒療治によりインフレを脱し、その後の米経済・市場は1つの黄金期に向かっていく。

しかし、当時との比較は容易ではない。

そもそも金融政策のレジームからして今と同じとは言えない。

米2年10年スプレッド(1978-82年)

米2年10年スプレッド(青)、FF金利(赤)、10年債利回り(緑)(1978-82年)

グロス氏は最近まで債券ファンドを買うなと言っていた。

ボルカーショック、いやボルカー戦役が繰り返すなら、債券利回りは低下(価格は上昇)するはずなのにだ。

グロス氏の現在の推奨はこうだ。

10年債や30年債ではなく、2年債を持て。

債券は短かいデュレーションだけを推奨している。

FRB利下げが近づいたと感じられ、その恩恵を確実に享受できるデュレーションだ。

逆に言えば、長デュレーションは避けろということ。

米インフレに鎮静化の兆しが見えてきた。

供給サイドのインフレが一服し、再びディスインフレの力が働くとの期待感だろう。

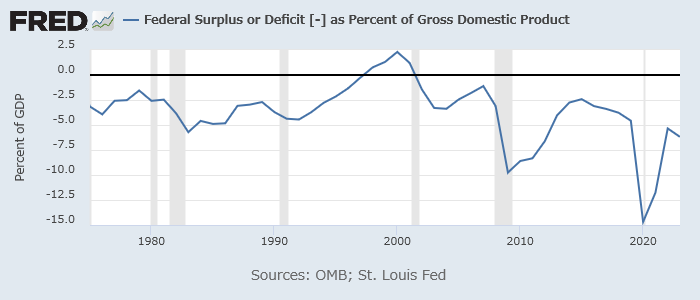

1980年頃との違いは何か。

おそらくは米政府の財政だ。

米連邦予算対GDP比率

財政赤字が比較的少なく、米財政は2000年頃(ITバブルの頃)にかけて黒字化に向かう。

その後のチャートはトレンド転換を疑わせる形状だ。

財政の限界がどこにあるか予見はできないが、余地が減っていることは間違いなさそうだ。

これが1980-2000年との大きな違いだろう。