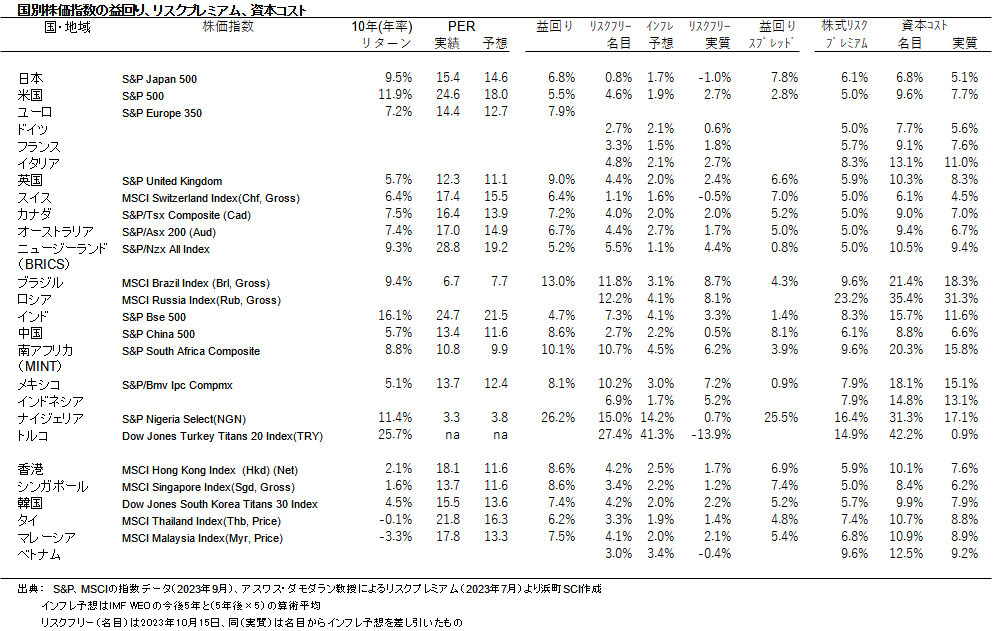

前記事では各国債券や通貨にかかわる経済指標を示したが、今回は各国の株式のデータを見ておこう。(10月17日 浜町SCI)

作業の手順を解説すると

1) 各国・地域の代表的な株価指数を選定。(もっとよい選択肢があるなら、書き換えるとよいだろう。)

2) それぞれの株価指数の過去10年のリターン、実績・予想PERをリストアップ。

3) 予想PERから益回りを計算。

投資家が指数等の将来の実質リターンを予想する際に使うことがあるのが、この益回りだ。

PERが小さければ益回りは大きくなり、将来リターンが高いとの予想になる。

比較にあたっては、以下のように各国間の金利差を補正する。

4) リスクフリー金利の代用として10年債利回りを用いる。

5) IMFによる今後5年間のインフレ率予想、さらに5年は最終年から横ばいと置いて、今後10年のインフレ予想を計算。

6) 4から5を引いて、実質リスクフリー金利を計算。

7) 益回りと実質リスクフリー金利の差を求める(益回りスプレッド、イールド・スプレッド)。

(ここでは、益回りからリスクフリーを引いている。逆に差引することもある。)

この益回りスプレッドは何を意味するのだろうか。

1つの解釈は、益回りが将来リターンの予想だとして、この予想に内包されている株式リスクプレミアムと見る、というものだろう。

8) アスワス・ダモダラン教授がソブリン格付から推計した株式リスクプレミアムと比較する。

ダモダラン教授は、ソブリン格付とデフォルト・スプレッドを用いて株式リスクプレミアムを推計している。

こうして推計された株式リスクスプレッドとは、株式のリスクに見合う追加的リターンという意味合いだろう。

つまり、株式投資家がリスクフリー資産でなく株式に投資するにあたって要求すべき追加的リターンという意味合いだ。

ここで2つの株式リスクプレミアムを比べてみる。

益回りスプレッド(7)は《これだけ余分に儲かりそう》という数字。

ダモダラン教授のリスクプレミアム(8)は《これだけ余分に儲けなければいけない》という数字。

7が8より大きい方がよいことになる。

ただし、そもそも仮定に仮定を重ねた荒い推計なので、精度のほどは保証できない。

考え方が気に入ったなら、自分なりに精度を上げる工夫をするといいだろう。