ダブルライン・キャピタルのジェフリー・ガンドラック氏の6-7日FOMC終了後の発言のメモ。

「あと1回、12月に利下げがあるだろう。

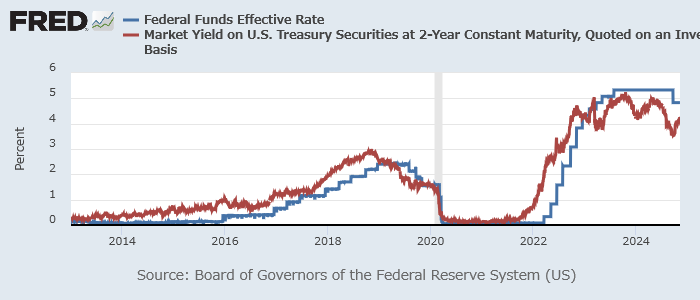

そうなればFF金利は現在の2年債利回りと擦りあうことになる。」

ガンドラック氏がCNBCで、今後のFRBの金融政策を予想した。

同氏は、FF金利と2年債利回りの乖離が7月末のFOMC以降135 bp縮小したと指摘している。

実効FF金利(青)と米2年債利回り(赤)

ガンドラック氏は従前から、FRBは2年債利回りに追随しているだけと冷やかしてきた。

つまり、市場の方がはるかに先を見通しているとの自負だ。

今回もあと1回の利下げでFRBが追いつくことになる。

同氏は今回のインタビューの中で、かつて強く批判することもあったパウエル議長の政策運営・発言を評価する旨を何度か口にしている。

以下、注目発言:

- 労働市場: ハリケーンやストを言い訳にする人が多いが、労働市場はそう強くはない。

- 米国債供給: 米国債の供給が増加しており、景気が鈍化しても金利は上昇すると予想。20-30年ゾーンは避け、中期までにとどまるべき。

- 次期政権の政策: トランプ氏は「DNAから」景気循環を後押しする刺激策を好み、常に「借金男」だった。これは特に長期側で金利上昇要因となる。

- インフレ: 原油が70ドル台のままなら、CPI総合は4-5か月のうちに2%を割り込む可能性がある。今後12か月で3%台のCPIは予想していない。

- 景気後退確率: 株式相場にも表れているとおり、大統領選の結果を受けて確率は低下した。

- ドル相場: ドル相場と金利の相関が極めて高い。財政不安で長期金利が上昇すれば、さらにドル高となる可能性がある。当面はドルに中立。

- インド: 従前どおり長期で選好。中国との摩擦でインドやメキシコに恩恵。

- 金・銀: 「反財政赤字、反中央銀行のムード」で買われている。金や暗号資産を投機でなく恒久的ポートフォリオ配分とする人が増えた。金は保有を継続。

- 暗号資産: 興味ない。「私は臆病」。価格評価手法を持っていない。

歴史的に見れば米社債のスプレッドは小さくなっているが、債券王はシングルB格以上の米社債を避けていない。

現在のタイトな社債スプレッドが、かつてとは異なる原因によるものと考えているからだ。

(かつては金融緩和が原因だったのだろう。)

社債市場は相対的に米国債市場より低リスクだと考えている。

・・・レーガンが大統領になった時、みんな財政赤字を心配し、例えばIBMのような質の高い債券を買った。

みんなそれら借り手が米国債市場より安全と考え、そうした社債の利回りは米国債利回りより低くなったんだ。