元ブリッジウォーターのレベッカ・パターソン氏は、米長期金利の上昇傾向が今後の米市場の重しになるとの見方を強調している。

10年債利回りが今日1日、そして今年1年について物語っている。

パターソン氏がCNBCで、7日の米市場の挙動を解説した。

同氏はこの日発表された2つの重要指標に言及している。

- 1月の雇用統計: 「そこそこだが過熱感はない。」

- 非農業部門雇用者数前月比: 143千人(市場予想170-175千人)

- 平均時給: 前月比0.5%増、前年比4.1%増

- 失業率: 4.0%(前月比-0.1%ポイント、市場予想4.1%)

- 2月のミシガン大学消費者信頼感: 消費者心理もインフレ期待も悪化。インフレ期待は関税が効いていると言われている。

- 消費者信頼感指数: 67.8(前月71.1、市場予想71.8)

- 1年期待インフレ率: 4.3%(前月比1.0%ポイント上昇、市場予想3.3%)

パターソン氏の観察は次の通り:

- 雇用統計マチマチ: 長期金利がわずかに上昇したが、FF金利は動かず。市場はこの結果が金融政策に影響しないと判断した。

- 消費者信頼感悪化: 長期金利上昇。利下げ予想がわずかに縮小。

- 関税への懸念: 消費者信頼感と同様の反応。

CME Fedwatch Toolによれば、12月までの利下げ予想回数は前日から次のように変化した:

0回: 11.7% → 18.0%

1回: 30.2% → 35.9%

2回: 32.2% → 29.5%

1-2回が予想の中心であるのは変わらないが、1回が2回を上回るようになっている。

パターソン氏は、関税やインフレで悪化傾向が見られる場合に長期金利が上昇する傾向を指摘している。

「これは投資家にとって最悪のケースだ。

株価下落と借入金利上昇になる。」

パターソン氏はこの方向の展開を予想はしていないとしつつ、警戒が必要と述べている。

この一連の指摘から読み取るべきは、米国において短期と長期の金利が(逆とは言わないまでも)別個の動きをしているということ。

これはイールドカーブが平坦または逆転を継続している時期とは少し異なる傾向だ。

これまでは、低いFF金利が低い長期金利を示唆する状況が多く、これが株高を連想させた。

今後はFF金利が下がったとしても、その理由がインフレ低下でないかぎり、長期金利低下や株高を連想しにくくなっている。

パターソン氏は、インフレ低下以外のもう1つの短期金利低下シナリオについても心配事を語っている。

米消費は今もとても強い。・・・

しかしそれは今の話であり過去になっていく話だ。

今後について考えるべきは、成長のエンジンである消費が卵の価格や関税にかかわる不確実性に対する警戒を募らせ財布の紐を締めてしまえば・・・賭けが取りやめられ、成長鈍化により金利が低下するだろう。

今更ながら興味深いのが、米国が家計の消費支出を重視する社会だということ。

同項目は米GDPの7割近い。

結果、経済全体に対する見方と家計に対する見方が一致しやすく、議論が分かりやすくなっている。

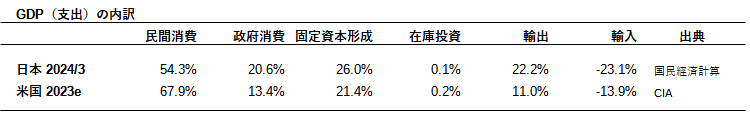

GDP(支出)の内訳

日本の場合もGDPに占める家計支出は過半となっている(2024年3月期で52.9%)。

しかし、日本の政策は伝統的に重商主義的であり、わずか2割強である輸出(またはインバウンドを含めた外需)を増やそうというものだ。

背景には、トリクルダウン的発想がある。

ありえない戦略ではなかろうが、直接的に消費を重視するのと直接的に外需を重視するのでは優先順位が相反することも多い。

米国が重商主義的な傾向を強める中、外需重視の政策はますます危うさを増すかもしれない。