ビル・グロス氏が、自ら育てたトータルリターン戦略の死を宣言し、債券ファンドへ投資しないよう奨めている。

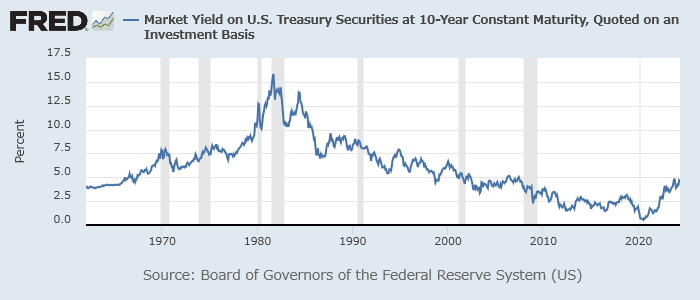

(トータルリターン戦略は)2020年夏に10年債利回りが53 bpで底を打つまで長く機能した・・・

利回りが15%でなくゼロ近傍となり、デュレーションが20年超の領域に入ったところで、トータルリターンは死んだ。

グロス氏がInvestment Outlookで、自身の代名詞ともいえる債券のトータルリターン戦略について振り返った。

かつて米国でも債券投資は退屈な貯蓄方法だった。

日本では今でもそうだし、預金と債券投資に本質的な差を感じている投資家は少ないだろう。

その退屈な投資対象にグロス氏率いるPIMCOはトータルリターンというコンセプトを吹き込んだ。

債券投資をクーポン(インカムゲイン)だけのものとせず、金利変動(≒債券価格変動)やロールダウンによるキャピタルゲインも含めた投資として提案したのだ。

時はボルカー・ショックのあった1980年代初め、債券市場が瀕死の状態だった頃だ。

米10年債利回り

トータルリターンはその名のとおりインカムゲインだけでなくキャピタルゲインも重視する。

そういう戦略にとって追い風となるのが金利低下だ。

グロス氏のトータルリターン・ファンドはその後40年弱続いた金利低下期をうまくとらえ、同氏は債券王と呼ばれるようになった。

グロス氏は近年しばしば、金利低下期に居合わせた自分には運があったと語っている。

では、今後の債券投資は魅力のあるものになるのだろうか。

「債券の強気派は今後の2-3%のインフレと1-3回の利下げを引いて、10年債利回りは4%になると予想し、そうなれば2024年残高に対して7%超のトータルリターンになると示唆している。

これはありえない。」

2日の米10年債利回りは4.6%前後。

強気派は、これが低下する、つまり10年債の価格が上昇するとの見通しを述べつつ、投資家を勧誘しているらしい。

(古巣のPIMCOはしていないと付け加えている。)

グロス氏は、こうした金利低下が起こらないと予想する理由を米国債需給の観点から説明している。

フィッシャーの交換方程式から、経済成長に必要な信用拡大を見積もっている。

最近の信用拡大は主に政府債務増大の関数だった – 先述のとおり、年10%だ。

しかし、企業/家計は現在年1-2%しか拡大させていないから、5.5%の信用拡大を生み出し5.5%の名目GDP成長率を維持するには、政府債務(財政赤字の関数)は10%超拡大せねばならない。

過去数年の大規模財政政策による経済成長は持続不可能との意見であり、少なくともしばらくは米国債の需給悪化が金利を押し上げるとの予想だ。

グロス氏は今後12か月で10年債利回りが5%超に上昇すると見ている。

金利低下を主張する人たちは、不可避の米国債供給増とおそらく起こるであろう債券価格のシーシュポス的下落に立ち向かわなけばいけない。

トータルリターンは死んだ。

債券ファンドを売りつけられるな。